QYLDは価格が下がり続けるので長期投資にオススメできない。やめとけ!

年利10%を超える高配当で人気の『QYLD』。

なぜそんなに高い分配を出せるのか?

そのしくみは?

『QYLD』の過去の成績は?

このあたりについて解説していきます。

私自身、高配当ETFを複数保有していますが、『QYLD』は持っていません。

今後も持つことは、おそらくないと思います。理由は、商品設計が複雑だからです。

複雑な商品は、利用者側が中身をよく理解できないので、何かあったときに対処が遅れます。

私はできるだけシンプルな投資商品が好みですね。

この記事でわかること

この記事を読めば、『QYLD』がなぜ超高配当なのか?

カバード・コール戦略って何?がわかります。

投資は「何に投資をしているのか?」を理解することが重要です。自分のリスク許容度を知るためにもぜひ最後まで見ていってください。

QYLDの基礎知識

『QYLD』はアメリカの投資運用会社Global X社が運用するETFです。名称はGLOBAL X NASDAQ100・カバード・コールETF。

その名のとおりNASDAQ100に連動する株式を購入し、カバード・コール戦略で利益をだすことを目的としています。毎月分配型で、年間の利回りが10%を超える超高配当ETFです。

高利回り、毎月分配型など、投資経験のある方ならヤバい感じしかしないですよね。その感覚は半分アタリです。

ただしヤバい点を理解した上で運用すれば、人によっては有効な投資手段になり得ます。

『QYLD』分配金の源泉、『カバード・コール戦略』について

『QYLD』はカバード・コール戦略で高い分配金を生み出しているETFです。

まずはカバード・コール戦略について説明をしていきます。

カバード・コール戦略とは?

カバード・コールはオプション取引の一種です。

オプション取引とは、商品や株式を決められた期日に、決められた額で買う(売る)権利の取引のことです。

- 買う権利を『コールオプション』

- 売る権利を『プットオプション』

- オプションを売ったときに得られる利益を『オプションプレミアム』

- カバード・コールは『コールオプション』を売ることで利益を得る戦略です。

もう、何を言っているのかさっぱり理解できないですよね?

この直感的に理解できない複雑さが、私が『QYLD』に手を出さない大きな理由です。

具体例で説明を続けましょう。

現在価格10,000円のA株があったとします。あなたはA株を1株保有しています。

A株を利用して利益を得たいあなたは『1カ月後にA株を15,000円で買う権利』を500円で誰かに売ることにしました。

これがオプション取引です。

- 『1カ月後にA株を15,000円で買う権利』を『コールオプション』

- コールオプションを売ることで得られる利益500円を『オプションプレミアム』

- 15,000円を権利行使価格

と呼びます。

コールオプションを買った人が、1カ月後に権利を行使するかどうかは自由です。

ただし、行使しなかっとしても支払い済みの500円を返金はできません。つまりコールオプションを売った時点で、あなたは500円の確定利益を得たことになります。

次に1カ月後にA株の株価がどうなったかで、3つのパターンを見ていきます。

- 1‥12,000円(株価は上昇したが、権利行使価格よりも安い)

-

- コールオプションを買った人

権利を行使しません。

権利を行使して15,000円で購入するよりも、市場で直接A株を購入したほうが3,000円安いからです。 - あなた

A株の値上がり益2,000円とオプションプレミアム500円で、合計2,500円の利益です。

- コールオプションを買った人

- 2‥8,000円(株価が下落した)

-

- コールオプションを買った人

権利を行使しません。

権利を行使して15,000円で購入するよりも、市場で直接A株を購入したほうが7,000円安いからです。 - あなた

A株の値下がり損2,000円と、オプションプレミアム500円で、合計1,500円の損失です。

- コールオプションを買った人

- 3‥18,000円(株価が上昇し、権利行使価格よりも高い)

-

- コールオプションを買った人

権利を行使しあなたから15,000円でA株を購入し、市場で18,000円で売却すれば3,000円の利益です。 - あなた

A株を15,000円で権利行使した人に売却しなければなりません。

このときA株の市場価格は18,000円なので、実質3,000円の損失です。

オプションプレミアムと合わせて合計2,500円の損失になります。

- コールオプションを買った人

つまり元本の値動きに対し実質的メリットは1と2、デメリットは3になります。

純粋な指数連動型ETFであれば3が最も高い利益を。次いで1。2は損失です。

カバード・コール戦略は大きな値上がり益を犠牲にしてでも、全体として利益を確保することが目的といえます。

『QYLD』と分配金の関係性

『QYLD』が超高配当である理由は・・・

NASDAQ100の株価上昇力を武器に、高額なコールオプション取引で得た利益を分配金に回すことと考えられます。

分配金の原資は

- NASDAQ100元本部分の売却益

- オプションプレミアム

の2つが主です。

オプションプレミアムを高額で取引できる理由は、NASDAQ100が好調だったから。

高額なオプションプレミアムを払っても、それ以上に値上がり益で儲けられると考える人が多かったといえますね。

ではNASDAQ100の成長がイマイチな時はどうかというと、原資であるオプションプレミアムからの収益が低下するので、分配金の水準を高く維持できなくなります。

さらに注意したいのは、一定の分配金水準を維持するために元本部分を売却して原資を確保すること。

つまりタコ足配当です。実際『QYLD』はタコ足配当をおこなっています。

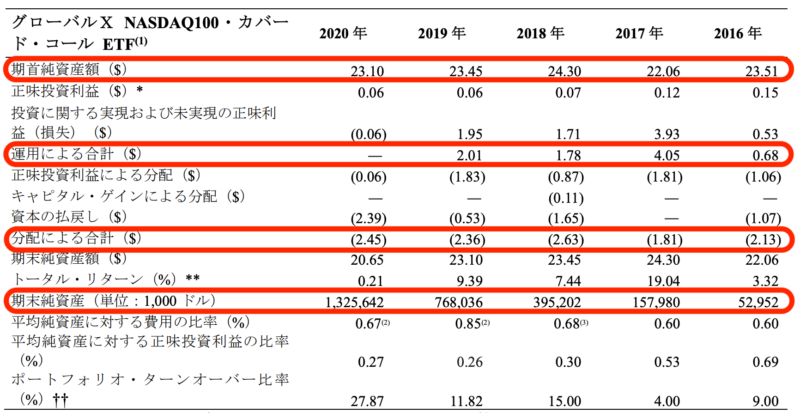

Global Xのホームページから運用報告書を閲覧できますが、注目すべき点は二つです。

- 期首純資産額に対して期末純資産額が下がっている年が多い

- 運用による合計に対して、分配による合計の方が大きい

運用によって得られた利益以上に分配金を支払っているので、年間で純資産を下げていることを意味しています。

純資産の総額では60億ドル以上ありますし、大きく伸ばしている年もあります。

近い将来に資産が不足してファンドを維持できなくなることはないと思いますが、注意すべき点と考えます。

長期資産形成目的で『QYLD』は効率が悪い

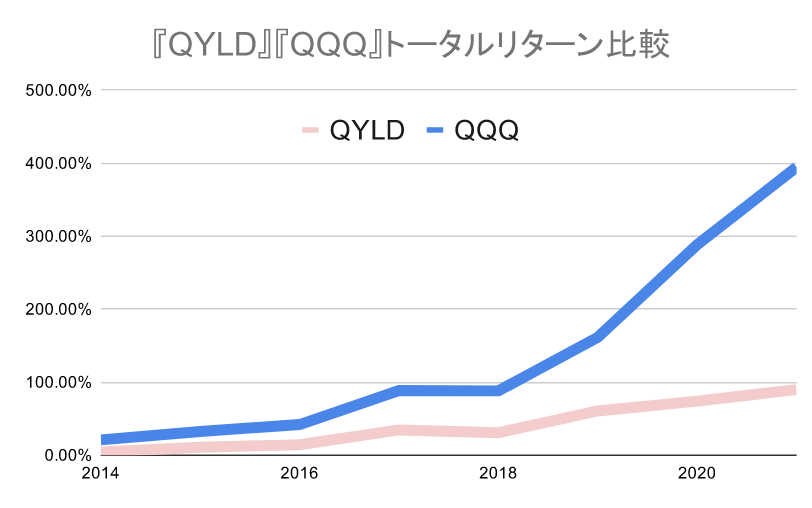

『QYLD』とQYLDの元本部分であるNASDAQ100の連動インデックスファンド『QQQ』のトータルリターンの比較です。

『QYLD』は『QQQ』に対し、大きく劣っています。理由は前述したとおりです。

カバード・コールによってNASDAQ100の値上がり益を犠牲にし、分配金というキャッシュフローを得ているためです。

長期の資産形成を目的とした場合、『QQQ』への投資がはるかに効率が良いといえます。

キャッシュフロー目的以外で『QYLD』に投資する理由はありません。

『QYLD』の基本情報と上位構成銘柄は?

『QYLD』分配金のしくみとカバード・コール戦略について説明してきました。

ここからは『QYLD』の基本情報と過去実績について説明します。

QYLDの基本情報

- 運用会社

-

Global X

- 設定日

-

2013年12月11日

- 総資産額

-

63.5(億USD)

- トータルリターン

-

6.84%(3年)、7.69%(5年)

- 直近分配金利回り

-

12.46%

- 配当金支払い月

-

毎月

- 経費率

-

0.6%

- 構成銘柄数

-

104

QYLDの上位構成銘柄

| 銘柄 | 比率[%] |

|---|---|

| Apple | 12.29 |

| Microsoft | 10.41 |

| Amazon.com | 7.24 |

| Alphabet class C(Google) | 3.98 |

| NVIDIA | 3.91 |

| Tesla | 3.90 |

| Alphabet class A(Google) | 3.77 |

| Meta Platforms(Facebook) | 3.29 |

| Broadcom | 1.95 |

| Costco wholesale | 1.93 |

投資対象はNASDAQ100銘柄です。

そのため構成銘柄上位はGAFAMなどのハイテク系銘柄が占めています。

『QYLD』の株価推移

すでに前述しているとおり『QYLD』は株価の上昇を犠牲にして利益を得ているため、上昇は期待できません。

株価と純資産総額は『QYLD』が高水準の分配金を支払えるかのバロメータになるので、注意深く観察することが必要です。

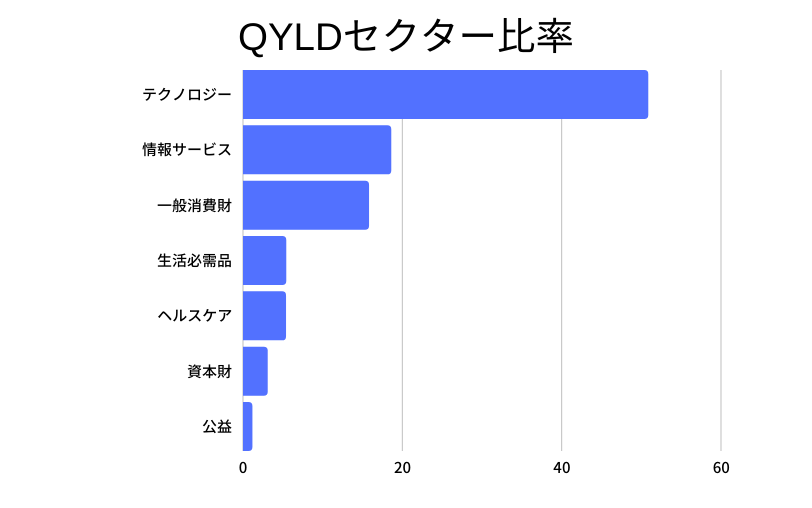

『QYLD』のセクター比率

テクノロジーが約50%を占めています。

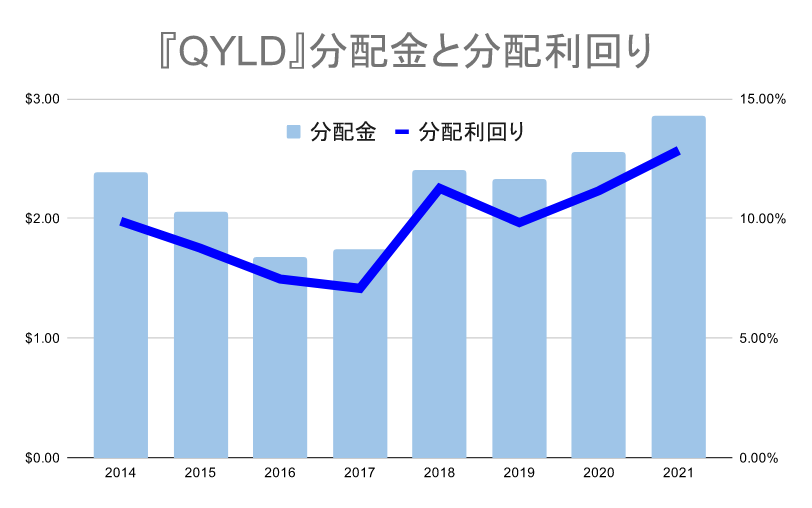

『QYLD』の分配金実績

『QYLD』のコアの部分です。

2014年設定来の平均利回りが9.8%程度なので、現時点では超高配当を維持しているといえます。

特に近年はNASDAQ100の好調さもあって10%を超える利回りになっています。

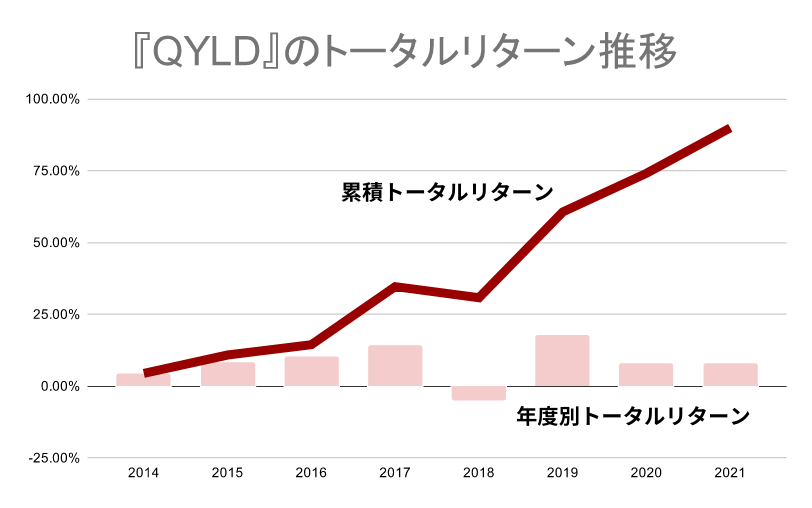

『QYLD』のトータルリターン

こちらも前述したとおり、投資元本のNASDAQ100に対して大きく劣っています。

2014年設定来の分配金込トータルリターンが100%程度。年平均で8.24%です。

じゃあ、何を買えばいいのか?高配当米国ETFはこれを買え!

QYLDなどの米国ETFは楽天証券、SBI証券などネット証券での購入がおすすめです。

- 経費率が激安な、超優良米国ETFが充実している

- 自宅のPCやスマホアプリから簡単に購入できる

- ETFによっては購入時手数料がキャッシュバックや0円のものもある。

- 楽天ポイントやTポイントで投資ができる

- サポート体制がしっかりしている

など資産形成に役立つメリットが多いのが理由です。

米国ETFで何を買えば良いか悩んでいる方は、以下記事も参考にしてください。

まとめ。基本やめといた方がいいが、QYLDはこんな人にオススメできる

くり返しになりますが、『QYLD』はNASDAQ100の利上がり益を放棄し、オプションプレミアムで得た利益を分配金に当てる金融商品です。

日々のキャッシュフローを重視する人には向いていますが、長期の資産形成向きではありません。

また複雑な利益構造を理解せず、高配当だからといった理由だけの利用もおすすめできません。

歴史的にみても、複雑な金融商品の破綻リスクは証明されています。

サブプライムローンなどは良い例です。

- 分配金が支払えなくなるリスク

- 元本が毀損(きそん)するリスク

- ファンド自体の運営が困難になるリスク

これらを理解し、リスクコントロールのできる人であれば、超高配当メリットを活かせると思います。

いかがでしたか?

超高配当で人気の『QYLD』とカバード・コール戦略について解説してきました。

『QYLD』は他の高配当ETF、VYM・HDV・SPYDとは根本的に利益構造が違います。複雑で扱いのむずかしい商品なので、自分のリスク許容度と相談した利用を心がけたいですね。

この記事があなたの役に立つようであればうれしく思います。

最後まで読んでいただきありがとうございました。