FIREやセミリタイアは誰でも目指せる!実際に取り組んでるブログ主が解説!

こんな悩みを解決します。

普通のサラリーマンでも、しっかりした目標を立て計画を実行することで、FIREやセミリタイアを目指すことはできますよ。

実際に当ブログ主は「節約」「副業」「投資」の三種の神器でゴリゴリと準備を進めております!

FIREやセミリタイアを目指すための情報は、書籍やインターネットで多く公開されています。

その中から自分に合った方法を選び実行していけば、高い確率で達成できる環境が整っているんです。

この記事ではFIREやセミリタイアを目指す行程を5つのステップに分けて解説していきます。

この記事でわかること

この記事を読めばFIREやセミリタイアまでの具体的な行程がわかるようになります。

経済的自立を達成し、好きなことで生きていく人生に興味のある人は、ぜひ最後まで見ていってください。

FIREやセミリタイアを目指すには?具体的な5ステップ!

FIREやセミリタイアの意味

FIREとは欧米で火を吹き、最近は日本でもムーブメントが起きている新たしい人生のスタイルです。

Financial(経済的)・Independence(自立)・Retirement(退職)・Early(早期)の頭文字をとりFIRE。

経済的に自立して早期に退職するという意味です。

この考え方の根底にあるのは、一度切りの人生を会社員としてではなく、自分の好きなこと、やりたいことのために生きていく。

そのために早い段階で株式などからの資産収入だけで生活できる基盤をつくり、経済的に自立しようということです。

セミリタイアも基本的には同じ考え方です。経済的自立のために資産収入とそれ以外の収入を組み合わせて、FIRE達成の難易度を下げることです。

FIREやセミリタイアを目指す行程

FIREやセミリタイアの目指し方はシンプルです。

毎月の収入から支出を差し引いた金額をひたすら投資で増やしていく。いってしまえばそれだけです。

具体的行程は次の5ステップです。

FIRE・セミリタイアの目標を立てる

現時点の収入・支出・資産を把握しリタイアまでの計画を立てる

支出を最適化する

収入を最大化する

投資でお金を増やす

次項以降で各ステップについて説明します。

STEP①:FIRE・セミリタイアの目標を設定する

FIREやセミリタイアを目指す最初のステップとして、まずは目標を設定します。

1.何年後にFIRE・セミリタイアを達成したいか?

何年後くらいを目標にリタイアするのかを最初に決めます。

後々正確に決めていくので、この段階では大体の希望でOKです。

仮に現在の年齢が35歳。45歳にはセミリタイアしたいと考え、目標を10年後と設定します。

2.いくら必要か?

次に必要な資産額の計算です。

計算にはFIREやセミリタイアを目指す人達の間で最もポピュラーな4%ルールを用います。

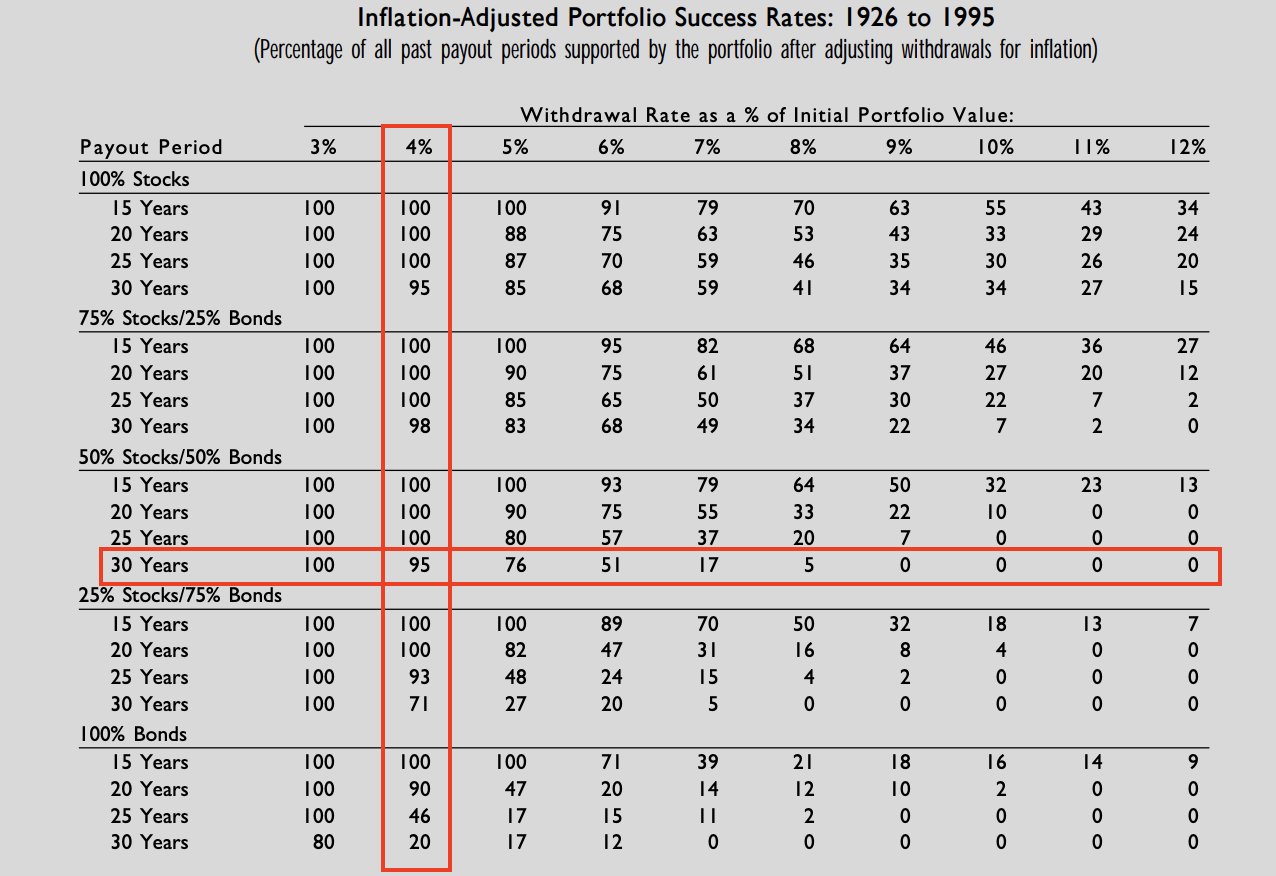

4%ルールは、退職プランと経済理論を研究していたアメリカのトリニティ大学の論文が基になっている考え方で、年間支出額25年分の資産を用意することでリタイア達成可能というものです。

4%ルールとは

「年間支出額25年分の資産を株式50%債券50%のポートフォリオで運用しながら、毎年4%ずつ資産から取り崩して生活した場合、30年後も資産が残っている確率は95%」といったものです。

トリニティ大学の論文では株式と債券の比率を変えながら、毎年何%ずつ取り崩すと資産が残っているか?の確率を色々なパターンで算出しています。下の表がその確率を示したものなので、興味のある人は参考にしてみてください。

4%の部分が年間支出額に相当することになります。

【実際に計算してみます】

現時点の年間支出額が400万円の場合

必要資産額は1億円

1億円=(400万円×25年)

詳しくは後述しますが、計算式を見てのとおり年間支出額が少ないほど必要資産額は少なくなります。

この時点でムダな支出を抑えることが大事だとわかりますよね。

リタイアまでの年数と必要な資産額がわかったら、次は実際の計画に落とし込んでいきます。

STEP②:現時点の収入・支出・資産を把握しリタイアまでの計画を立てる

現時点の収入・支出・資産を正確に把握する

理由はリタイアに必要な額は【現時点の資産+(収入-支出)】で得られる種銭を、投資で運用することで何年後に達成可能かを計算するためです。

この数値が適当だと「思ったよりも種銭が少ない」ということがおきます。

収入は給与明細を見れば一発でわかりますが、支出は意識して管理しないと簡単に使途不明金になりますね。

「なぜか毎月お金が貯まらない…」

こういった人は多いんじゃないでしょうか。

かといってコンビニで買った100円のコーヒーまでいちいち管理なんてしてられませんよね。

時間のムダです。

そこでマネーフォワードMEのような家計管理アプリと、クレジット払いを利用するのがオススメです。

クレジットカードをアプリにひも付けておけば、支払った金額は自動的にマネーフォワードMEで管理されます。

手間もかからずとても楽ですよ。

収入・支出の目標値を決めリタイアまでの計画を立てる

現時点の資産・収入・支出を把握したら、毎月どれだけ投資に回す必要があるかを見積もります。

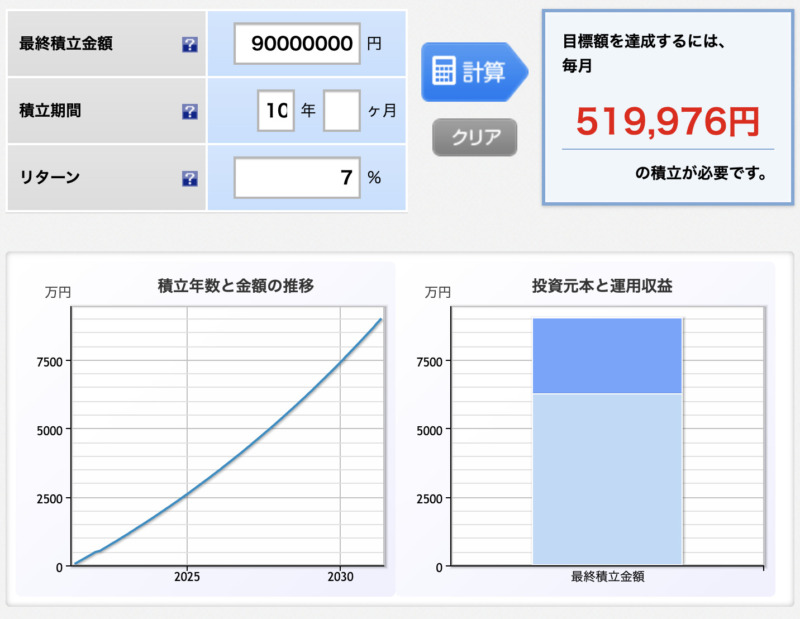

実際に計算してみましょう。

計算には楽天証券の積み立て簡単シュミレーションが便利ですよ。

・リタイアまでの目標期間:10年

・リタイアに必要な金額:1億円

・現時点の純資産:1000万円

・残り必要な金額:9000万円=(1億円-1000万円)

・運用利回り:7%

どうでしょう?1カ月に52万円貯められる家庭ってなかなかですよね。

現実はキビシイということがわかったら、計算した結果をもとに目標を実現可能なものに修正していきます。

例えば

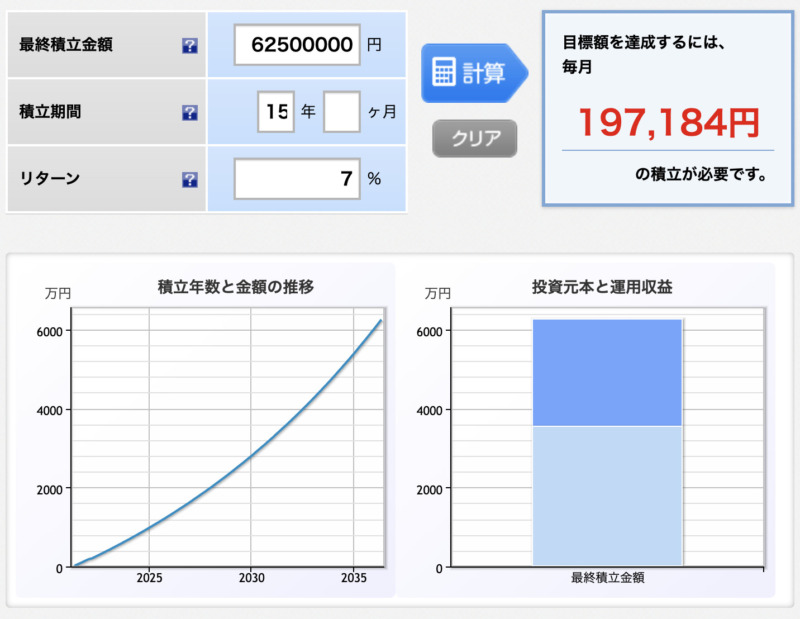

- リタイアまでの目標期間を15年に伸ばしてみる。

- 毎月の支出を抑えて年間支出額350万円を目標にしてみる。

- リタイア後も1カ月に5万円程度の簡単なバイトやビジネスで収入を得る。

この条件で再計算してみます。

・リタイアまでの目標期間:15年

・リタイアまでに必要な金額:7250万円=(年間支出額350万円−(リタイア後の収入5万円×12カ月))×25年分

・現時点の資産:1000万円

・残り必要な金額:6250万円=(7250万円−1000万円)

・運用利回り:7%

毎月の積立投資額は197184円まで減りました。

だいぶ現実味がでてきたと思いませんか?

「ちょっとキビシイけど頑張ればできるかも?」くらいの目標が挫折しにくくて良いと思います。

以上でFIRE・セミリタイアまでの目標と計画が決定しました。

- 目標

-

- 15年後にセミリタイアする

- 計画

-

- 毎月20万円を積立投資する

- リタイア後に毎月5万円の収入を得られるよう今から準備する

STEP③:支出を最適化する!節約こそが最も重要!

目標と計画が立てば、あとは実行に移すだけです。

まずは毎月の投資の種銭を確保するために、支出の最適化を行います。

支出の最適化を優先する理由は、収入アップと比べてハードルが低く、やれば誰でも100%結果が得られるからです。

投資において市場動向や世界情勢は自分自身でコントロールできませんが、家計の支出ならできますよね。

支出の最適化は効果の大きい固定費から始めるのがオススメです。

- 携帯料金の見直し

- 保険の見直し

- 住宅ローンの借り換え

- サブスクの断捨離

固定費の見直しができたら、次に生活満足度に貢献していない変動費を見直します。

年間68万円程支出削減した、わが家の家計節約記事も紹介します。ぜひ参考にしてみてください。

支出の最適化はやれば必ず結果がでるものです。

どれだけ収入がアップし投資成績が良好だとしても、支出の最適化がされていない家計は穴の開いたバケツと同じ。永久にFIREやセミリタイアはできません。

一番基礎になる部分です。確実に行動し洗練された家計をつくりあげましょうね。

固定費の削減ができたら、ポイ活などの節約にも取り組み、どんどん支出を削減していきましょう!

STEP④:収入を最大化させる!つべこべいわず副業!

支出の最適化がある程度進んだら、次に収入の最大化を目指します。

収入をアップする目的は、リタイアまでの期間の短縮、スピードアップです。

支出の最適化は100%効果を実感できるものの、家計によっては限定的な場合があります。

投資においても、安定した運用利回りを目標とすれば年平均4〜7%程です。1000万円を投資しても40〜70万円と、どうしても爆発力に欠けます。

ところが収入アップはハードルが高い分、上手くいけば貯蓄の効率をバツグンに高めることができるんです。

収入アップの方法は主に二通りあります。

1.会社員としての収入を上げる

同じ会社に長い間勤めていると、あなたの価値が社内で固定化されてしまい、本来の市場価値との間に差が生じてきます。

転職はあなたの持つ本来の市場価値を再確認し、収入アップとキャリアアップを果たすのにとても有効な手段です。

私自身20代の時に転職で大きく収入をアップした経験があります。上手くやれば転職は本当に収入アップに効果的ですよ。

転職そのものには当然ある程度のリスクをともないますが、転職活動は全くのノーリスクです。自分の市場価値を再評価する意味でも、転職活動をしてみる意味はあると思います。

人的資本は最強の稼ぐ力です。

自分の安売りはもったいないですよ。

また勤めている会社が副業を禁止しているなら、転職によって堂々と副業をできる会社に移動することにも意味があります。

副業に関して詳しくは後述しますが、会社員は毎月決まった給与が手に入る一方で、爆発的に収入が上がることはありません。

副業をできる会社に転職して、大きく収入を増やすチャンスを手に入れることもとても大事ですよ。

2.副業で稼ぐ

ここでいう副業とは成果報酬型と仕組み構築型の二つを意味しています。

会社員の副業は大きく分けて三種類です。

- 時間労働側

- 成果報酬型

- 仕組み構築型

このうち時間労働型は、本業後に行うアルバイトやウーバーイーツなどで、自分の時間を切り売りして固定の時間単価で収入を得る方法です。

効率が悪く、後々にスキルが残らないのでオススメしません。

成果報酬型とは、動画編集やイラスト作成、Webライターなど、自分の趣味や得意分野でクライアントに価値を提供して報酬を得る方法です。

ランサーズやクラウドワークス、ココナラといったクラウドソーシングサービスを利用して、クライアントとマッチングするやり方が一般的ですね。

実績が積み上がれば作業単価も自分のスキルも上がっていくので、将来的に大きく稼ぐチャンスもあります。

仕組み構築型はストック型ビジネスともいって、資産性の高い仕組みを構築し、自分が働かなくても継続的に収入を得る方法です。

ブログやアフィリエイト、YouTubeがこれにあたります。

欠点は成果がでるまでに時間がかかること、成功しない可能性があることですが、一旦仕組みができてしまえば黙っていても収入を得られるのが魅力です。

会社員は限られた時間の中で副業収入を最大化しなければなりません。

そのためにも成果報酬型と、仕組み構築型を軸に考えるのがよいと思います。

また副業を始めるには多額の初期投資や在庫リスクを抱える必要のない、ITを活用したネット型ビジネスがオススメです。

ブログやアフィリエイトなどはPC1台持っていればすぐに始められます。

必要コストも初期費用でレンタルサーバー、ドメイン申請代、WordPressテーマ代で2万円程度。年間維持費がサーバー代、ドメイン代で1万5千円程度です。

動画編集は比較的高スペックなPCと動画編集ソフトが必要になりますが、それでも初期費用はPC代込で20〜30万円。

年間コストは動画編集ソフトのサブスクリプション費用で2〜3万円程度です。

副業は過度なリスクをかけると失敗した時に致命傷になります。

失敗したとしても大したダメージを受けないネット型ビジネスはとてもオススメですよ。

副業と聞くと時間がない、本業がおろそかになると考える人もいると思います。

だからといって何も行動しなければFIRE・セミリタイアへの道は遠のく一方です。

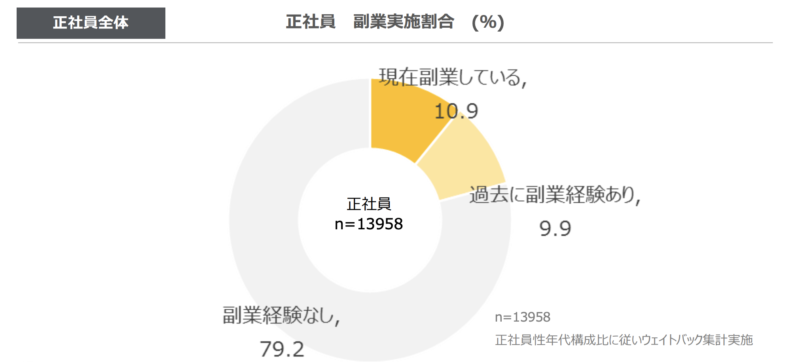

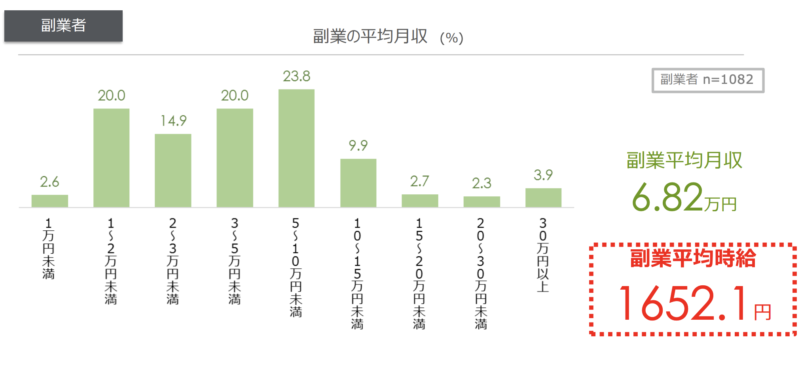

ちなみにシンクタンクのパーソル総合研究所の【副業の実態・意識調査】によると、正社員で副業をしている個人の割合は10.9%、平均月収は6.82万円だそうです。

さらに月収10万円以上稼いでいる人の割合は全体の18.8%もいて、思ったよりも多くの人が副業で稼いでいることがわかります。

知らないだけで周囲の人が副業をしている可能性は十分にありますよね。

そうなると、自分は忙しくて副業できないというのは、正当な理由にはならないかもしれませんよ。

STEP⑤:投資でお金を増やす

支出を最適化し、収入を最大化することでできた種銭を投資に回します。

このFIRE・セミリタイア計画では運用利回り7%前後の資産に投資することが前提です。

そのためには、アメリカのS&P500に連動するファンドやETFが最も有力な投資先になります。

なぜならS&P500は1991年以降の約30年間で12.4倍、年平均リターンで9.4%もの成長を続けている最強の株価指数だからです。

「でもS&P500だって30年間ずっと右肩上がりだったわけではない。絶対に大丈夫とは断言できないよね?」

確かにその通りです。

2000年のITバブルから2010年頃のリーマンショックまでの10年間を切り取ってみると、S&P500は10%以上も下落しました。

その10年間は不幸にもアメリカの成長が止まってしまった時期です。

そうはいってもITバブルやリーマンショック、最近のコロナショックを乗り越え年平均9.4%もの成長をし続けてきたS&P500は、100%ではないものの一番確実性の高い投資先といえると思います。

具体的なS&P500連動のETFは【VOO・SPY・IVV】の3つです。

それぞれ資産運用会社が違っていますが、どれもS&P500に投資する商品なので基本的には同じです。

年間経費率に若干の差があってVOOとIVVが0.03%、SPYが0.09%になります。

最後に!

いかがでしたか?

この記事ではFIRE・セミリタイアを目指すための具体的な方法を5つのステップに分けて解説してきました。

セミリタイアを目指すための5ステップ

- 目標を立てる

- 計画を立てる

- 支出を抑える

- 収入を増やす

- 投資をする

やることはいたってシンプルだと思いませんでしたか?

しっかりとした目標を立て、計画を実行する意思と行動力があれば誰でもできる内容です。

FIREやセミリタイアは経済的に自立した状態に早く到達し、自分の好きなことをして生きていくことを選択する人生のスタイルです。

興味があったけど方法がわからなかった。

そんなあなたがこの記事を見て、参考になったと感じてくれていればうれしく思います。

今後も役に立ちそうな情報を発信していくので、ヒマな時にでも当ブログをのぞいてみてください。