HDVは米国でも人気が高く、4%前後の配当利回りを維持する厳選約75銘柄の高配当ETF

HDV(エイチ・ディー・ブイ)は、ブラックロック社のiシェアーズが運用する米国高配当株ETFで、モーニングスター配当フォーカス指数に連動し、配当性向の高い厳選された約75銘柄で構成されています。2026年現在、運用資産は約1.9兆円(約130億ドル)規模に達し、高配当ETFの代表格として個人投資家からも機関投資家からも注目を集めています。

高配当ポートフォリオを組むなら、知っておきたいETFの一つです。長期投資の一定割合を高配当株に充て、安定した配当収入を目指している方にも向いています。

この記事では高配当ETF【HDV】の特徴・仕様・他ETFとの違いを、2026年時点の最新データを交えながら詳しく解説していきます。

この記事でわかること

高配当ETFは米国株投資のなかでも人気のカテゴリで、資産形成やリタイア後のキャッシュフロー設計に組み込みたい方も多いです。

積立投資やNISAを考えている方は、ぜひ最後まで読んでいってください。

HDVの概要と特徴(2026年最新)

HDVは正式名称を「iShares Core High Dividend ETF」といい、ブラックロック(iシェアーズ)が運用し、NYSE Arcaに上場するETFです。連動する指数は「Morningstar Dividend Yield Focus Index」で、配当性向の高い米国株のうち、品質と持続性を重視して約75銘柄に厳選した指数です。単なる「利回りが高いだけ」の銘柄ではなく、財務の健全性や配当の持続可能性も考慮した構成が特徴です。

HDVの主な特徴は次のとおりです。

- 配当利回りが高く、年4回の安定した配当(おおむね3~4%前後を維持)

- 流動性(出来高)も十分で取引しやすい

- 構成銘柄の品質が高く、分散効果も期待できる

- 景気の変動に比較的強い、ディフェンシブなセクター比重が高い

- 全世界で米国株の比重が高い

- NISAなどの非課税枠に組み込み可能(制度は要確認)

HDVの基本仕様(2026年2月時点)

- 運用会社

-

ブラックロック(iシェアーズ)

- 上場日

-

2011年3月29日

- 運用資産

-

約1.9兆円(約130億USD・2026年時点)

- パフォーマンス

-

基準価格は指数・市況により変動。長期では配当込みで積み上がりを目指す設計。

- 直近配当利回り

-

約2.96%~3.5%前後(2025~2026年時点・算出方法により変動)

- 配当支払い頻度

-

年4回(3月・6月・9月・12月)

- 経費率

-

0.08%(ネット)

- 構成銘柄数

-

約75~80銘柄

- 採用方式

-

配当重視型(指数連動)

2026年の権利落ち日は、3月17日(火)、6月15日(月)、9月15日(火)、12月15日(火)です。配当を受け取るには権利落ち日の前日までに保有している必要があります。

HDVの構成上位銘柄(2025~2026年時点)

| 銘柄 | ウェイト(%) |

|---|---|

| EXXON MOBIL(エクソンモービル) | 約9.5~9.7 |

| CHEVRON(シェブロン) | 約6.9~7.2 |

| JOHNSON & JOHNSON(ジョンソン・エンド・ジョンソン) | 約6.5~6.6 |

| ABBVIE(アッヴィ) | 約5.9~6.0 |

| PROCTER & GAMBLE(P&G) | 約5.2~5.3 |

| JPMORGAN CHASE | 約4~5 |

| VERIZON COMMUNICATIONS | 約4~5 |

| PHILIP MORRIS | 約3~4 |

| MERCK & CO | 約3~4 |

| BROADCOM | 約3~4 |

エネルギーとヘルスケア・生活必需品の大企業のウェイトが高いのが特徴です。

特にエネルギー株は上位に多く組み込まれています。59年連続増配を続けているJOHNSON & JOHNSONや、65年連続増配のPROCTER & GAMBLE(P&G)など、長期で安定した配当を続ける銘柄も含まれており、高品質な銘柄で構成されている点がHDVの強みです。

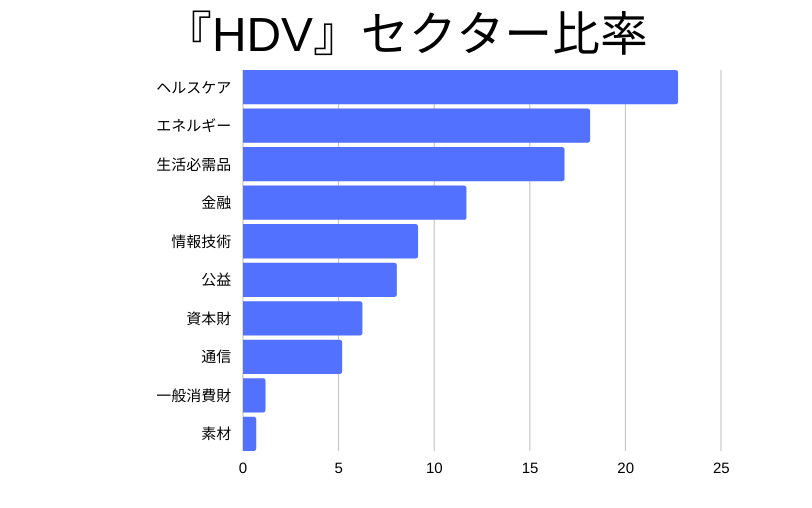

HDVのセクター配分(2025~2026年時点)

2025~2026年時点の主なセクター構成は、エネルギーが約27%、生活必需品が約21%、ヘルスケアが約16%、公益事業が約10%、通信が約10%などです。景気変動に比較的強いディフェンシブなセクターの比重が高く、下落局面での耐性を期待する設計になっています。HDVは構成銘柄数が約75と、セクターの偏りを抑えつつ分散しています。

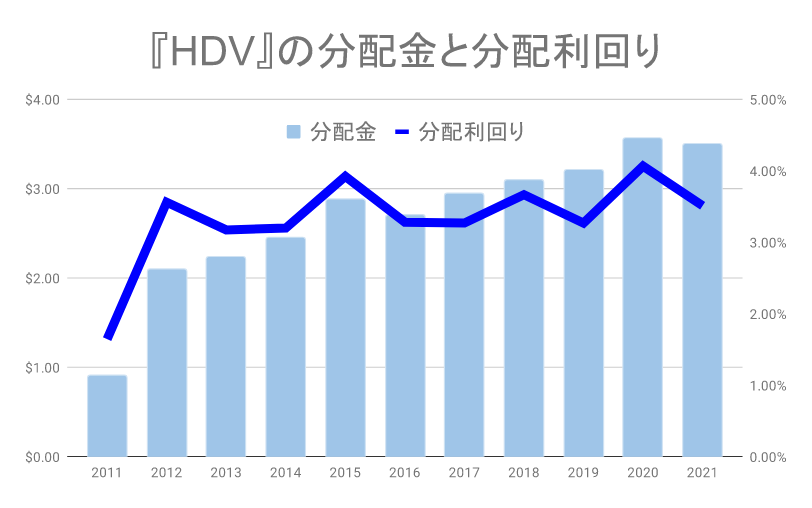

HDVの配当履歴と利回り

2025年12月の1株あたり配当金は1.25288ドル(日本円で約194円・為替により変動)でした。直近の配当利回りは約2.96%~3.5%前後で、高配当ETFとしての水準を維持しています。配当は年4回(3月・6月・9月・12月)に支払われ、権利落ち日の前日までに保有していれば受け取れます。

長期的に配当を継続してきた実績があります。2020年のコロナショック時にも減配せず配当を維持した点は、多くの投資家に評価されています。景気変動に強いセクター構成であることも、配当の安定性に寄与しています。ただし配当額・利回りは今後も変動する可能性があります。

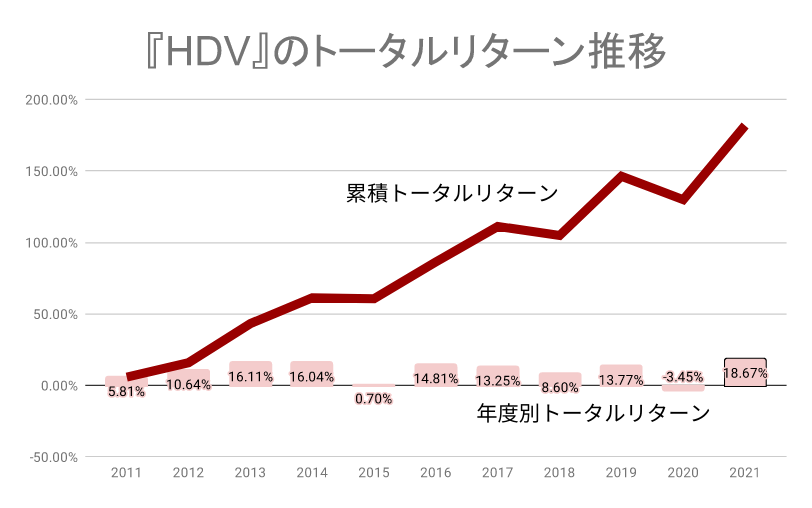

HDVのパフォーマンスの目安

上場年である2011年以降、配当込みで長期の値動きを形成しています。配当込み・再投資を前提にした長期の積み上げは、指数・市況により変動しますが、高配当株中心の設計のため、成長株中心のS&P500純粋型ETFとは値動きの性格が異なります。米国株など銘柄中心の構成ですので、長期では市況次第で値上がりも期待できますが、あくまで過去の実績であり将来を保証するものではありません。

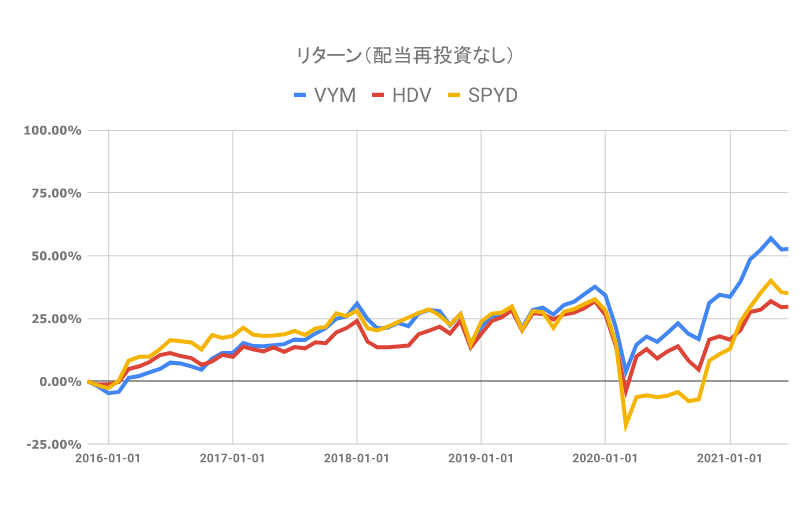

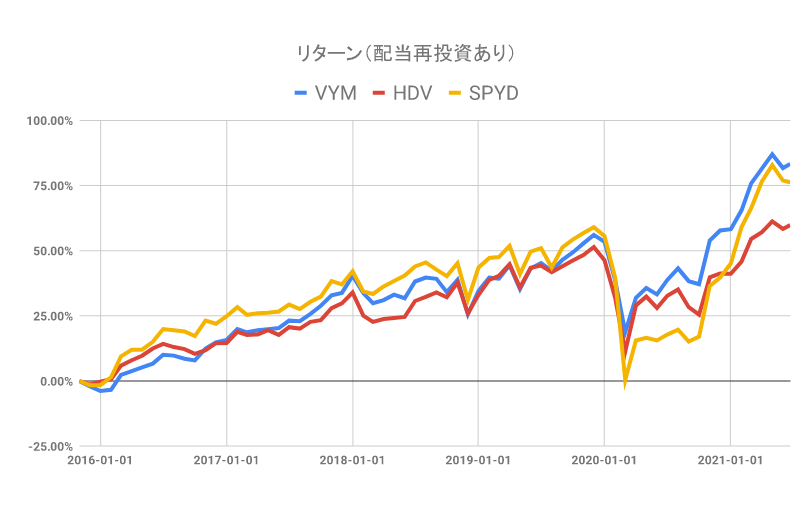

高配当ETF【VYM】【SPYD】との比較

高配当ETFとして比較されるものに、VYM(バンガード高配当株ETF)とSPYD(SPDR S&P500高配当ETF)があります。それぞれの特徴は以下のとおりです。

- 保有銘柄数が400超と多く分散が厚い

- セクターの分散も比較的広い

- 3大高配当ETFのなかでは配当利回りはやや控えめ

- S&P500から高配当80銘柄を利回りで選別して構成

- 配当利回りが比較的高い

- 銘柄数が少なめで、構成の入れ替えがやや多め

SPYDは上場が2015年と、HDVより後発です。運用開始時期が異なるため、単純なパフォーマンス比較では期間をそろえる必要があります。

HDVは他の2本に比べて、厳選された銘柄で構成されている点が特徴です。とくにコロナショック以降の値動きは、VYM・SPYDと比較して相場環境により差が出ます。理由としては、VYM・SPYDはセクター分散が広いこと、米国の金利動向や為替要因によってセクター人気が変動していることなどが考えられます。逆にいえば、SPYDのように利回りだけで選ぶと価格変動が大きくなりがちなので、ポートフォリオ全体のリスクを考えるうえでは重要です。HDVとSPYDは構成上位銘柄が比較的似ており、利回り重視かつ銘柄数を抑えたい場合の選択肢になります。

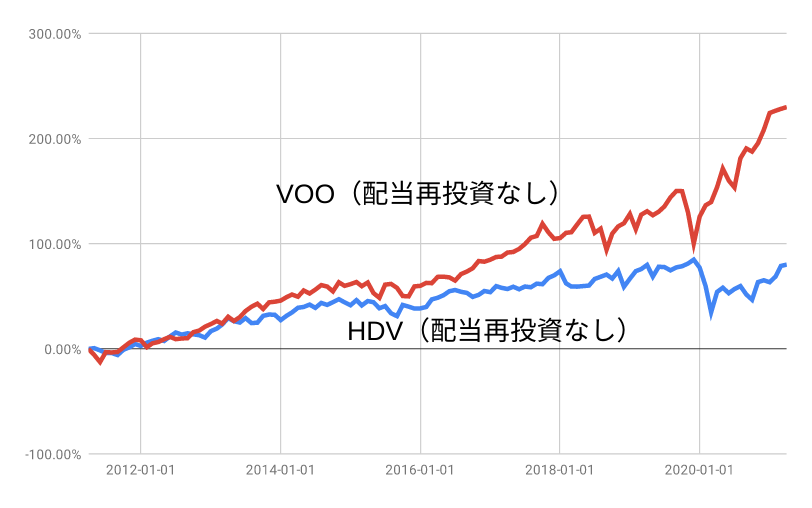

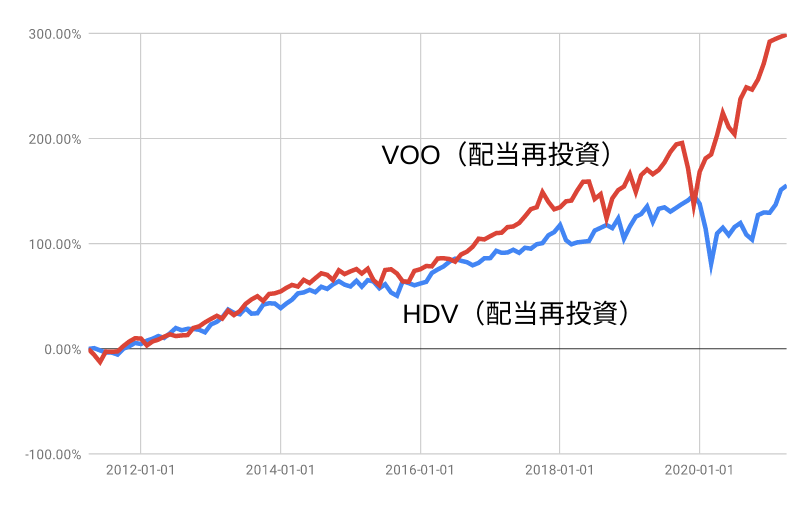

S&P500との比較

S&P500に連動するETFの代表であるVOO(バンガードS&P500ETF)とのパフォーマンスを比較したイメージです。

2016年までは、HDVとVOOはほぼ同程度で推移していました。2017年以降は、おおむねVOOがリードする局面が続いています。理由としては、2017年以降に米国の株価をけん引した、GAFAやマグニフィセント・セブン(Microsoft、Apple、NVIDIAなど)のような成長株の構成ウェイトが、HDVでは小さいことが考えられます。

HDVはあくまで「高配当・品質重視」のため、成長株中心のS&P500とは性格が異なります。配当収入を重視するか、値上がりをより重視するかで選ぶETFが変わってきます。

HDVのリスクと注意点

HDVは高配当ETFとして人気がありますが、次の点には注意が必要です。

- 為替リスク:米ドル建てのため、円高になると円換算の資産価値・配当は目減りする

- 株価変動リスク:高配当株でも市況次第で下落する

- セクター集中:エネルギー・生活必需品等の比重が高く、それらのセクターが弱い局面では影響を受けやすい

- 配当減・カット:組み入れ銘柄の業績悪化等で配当が減る・止まる可能性はゼロではない

長期で持つ前提であれば、配当の再投資やドルコスト平均法との相性も良いですが、短期の値動きや為替に一喜一憂しないよう、自分の投資目的に合っているか確認してから組み入れるとよいでしょう。

米国上場ETFはどこで買えばいいのか?最初の選択が未来を左右する

「米国ETFに投資したい。でも、どの証券会社を選べばいいのか分からない。」

その迷いは、とても自然なものです。ですが実は――証券会社選びこそが、資産形成のスタートラインです。

手数料の違い、取扱銘柄の数、ポイント還元、アプリの使いやすさ。一つひとつは小さな差に見えても、10年・20年と積み重なれば大きなリターンの差になります。

だからこそ、最初の選択を軽く考えてはいけません。

米国上場ETFは主要ネット証券で購入可能

米国上場ETFは、楽天証券やSBI証券などの主要ネット証券で購入できます。

どちらも多くの個人投資家に利用されており、米国ETF投資を始めるうえで有力な選択肢です。

- 低コストの人気ETFを多数取り扱い

- スマホ・PCから簡単に注文可能

- 一部ETFは取引手数料が無料または低水準

- 楽天ポイントやTポイントを使った投資が可能

- 積立サービスにも対応

米国市場の代表的な指数に連動するETFや、高配当ETFなど、長期投資に適した銘柄が揃っています。

投資はコストとの戦いです。

経費率や手数料の差は、長期になればなるほど効いてきます。

スマホひとつで世界最大の市場へアクセス

口座を開設すれば、あとはアプリを使って数タップで注文できます。

通勤中でも、自宅でも、外出先でも。ニューヨーク市場に上場するETFへ直接投資できる時代です。

投資を続けるうえで大切なのは「手軽さ」。操作が簡単で分かりやすいことは、長期投資の継続力につながります。

ポイント投資や積立サービスも活用できる

楽天証券では楽天ポイント、SBI証券ではTポイントなどを使った投資が可能です。

日常生活で貯めたポイントを、そのまま資産運用に回せる仕組みは、投資初心者にとって大きな安心材料になります。

さらに、米国ETFの積立設定にも対応しているため、

- 毎月一定額をコツコツ積み立てたい

- タイミングを気にせず投資したい

- ドルコスト平均法を活用したい

という方にも適しています。

相場を完璧に読むことはできません。だからこそ、仕組みで淡々と続けることが重要です。

注意点:すべてのETFがどこでも買えるわけではない

ETFの種類によっては、取引できる証券会社が異なる場合があります。

「買おうと思っていた銘柄が取り扱い対象外だった」というケースもありますので、事前に確認することが大切です。

証券会社ごとの取扱銘柄一覧をチェックしてから口座開設を検討しましょう。

まだ証券口座を開設していない人へ

米国ETF投資を始めるには、まず証券口座が必要です。

このサイトでは、口座開設の案内を掲載している証券会社があります。

口座開設は必ずご自身の判断で行ってください。

証券会社によって、

- 口座開設時の条件

- キャンペーン内容

- ポイント還元率

- 手数料体系

などが異なります。重視するポイントによって最適な選択肢は変わります。

▼楽天証券の特徴はこちら

▼楽天証券とSBI証券の比較はこちら

すでに証券口座を持っている人へ

すでに証券口座を持っている場合でも、複数口座を活用することでより効率的に資産形成できる可能性があります。

- 取扱銘柄の違いを活用する

- ポイント還元を使い分ける

- キャンペーンを有効活用する

楽天証券とSBI証券は、米国ETFの取扱いが広く、活用価値の高い証券会社です。

ただし、複数口座の管理には手間も伴います。

▼複数口座活用の詳細はこちら

HDVをどうポートフォリオに組み込むか

HDVは高配当ETFのなかでも比較的バランスが取りやすい商品です。その景気局面や、個人のリスク許容度でも「より高配当」か「より分散」かを選べる点は、ぜひ押さえておきたいポイントです。HDVの大きな魅力は、高い配当利回りを長期的に受け取り続けられる可能性にあります。

2020年のコロナショックで相場が大きく動き、SPYDが大幅減配した局面でも、HDVはそれまでと配当を維持して支払い続けました。景気の悪い時は下落しがちですが、景気の良い時にしっかりとポートフォリオの一角を担う銘柄は、とても貴重です。

筆者個人のポートフォリオでは、30%を高配当ETFで構成しています。内訳はVYM、HDV、SPYDを各10%ずつです。

前述のとおり、HDVとSPYDは上位の構成セクターが似ているため、分散の観点では重複を意識するとよいでしょう。S&P500に連動するか高配当に連動するか、主要ネット証券では積立も可能で、目的に合った選択肢が広がっています。

いかがでしたか?

米国高配当ETF「HDV」の特徴と魅力について解説してきました。

- 【HDV】の特徴(構成銘柄・セクター配分・経費率・運用方針・配当履歴・パフォーマンス)

- 他の高配当ETF【VYM】【SPYD】との違い

- S&P500ETFとの違い

- 2026年時点の最新データとリスク・活用法

HDVは年率おおむね3~4%前後の配当利回りを、経費率0.08%という低コストで追求できるETFです。構成セクター上位はエネルギー・生活必需品・ヘルスケア・公益事業が占めており、米国株との相関も考慮しやすい設計です。

景気変動にも比較的強く、長期の配当取りを目指す方の選択肢の一つとして検討する価値があります。この記事が少しでも参考になれば幸いです。